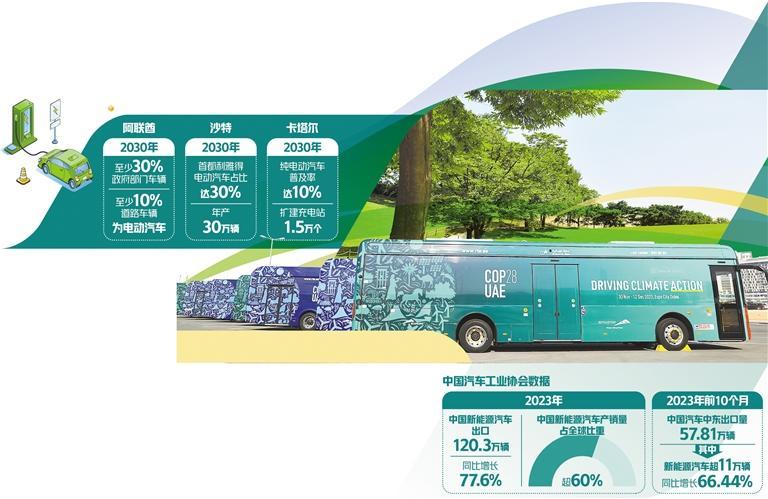

新电改发展模式分析

新电改9号文件以及6个重要配套文件出台,发电、售电侧两端开放,其电改方向主要涉及到两个方面,一方面对于电价,发电和售电两端放开,中间输配电价核定,另一方面是准入,售电有序开放,配电增量放开,以及最终电力行业市场化的形成。

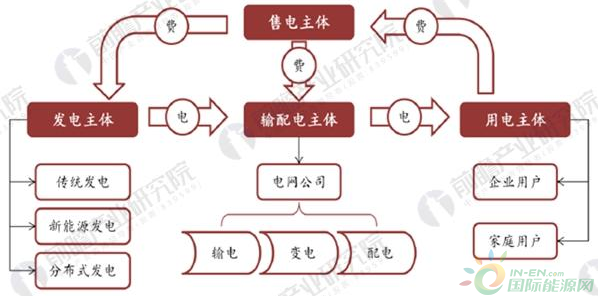

新电改之后整个电力环节包含四个主体:发电主体,主要是由传统发电,新能源发电和分布式发电构成;输配电主体,电网公司负责(输电,变电配电);售电主体,主要是由目前组建的6大类主体企业构成;用电主体,包含企业用户和家庭用户。

图表1:新电改下电力环节体系结构示意图

资料来源:前瞻产业研究院整理

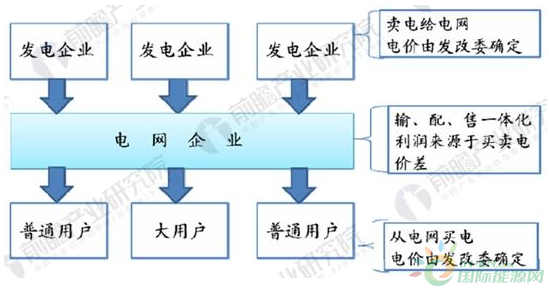

据前瞻产业研究院《2018-2023年中国新电改发展模式与投资战略规划分析报告》分析,现行的电力产业结构中,主要特征是“管住两头,中间不管”,卖电给电网,电价由发改委确定,输配售三方一体化,利润来源于买卖电价差,用户用电只能通过电网买电,电价由发改委确定。

图表2:现行电力产业结构示意图

资料来源:前瞻产业研究院整理

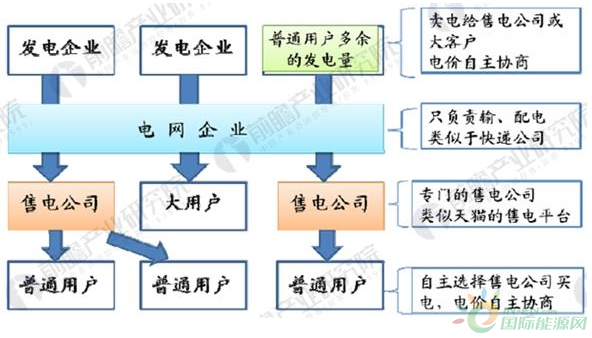

新电改之后,电力产业链主要特征是“放开两头,监管中间”。其发电企业建立新的售电途径,可直接卖电给大客户,同时传统向电网售电不变。中间环节电网公司只负责输配电,成立专门售电公司,售电公司直接从电网购电出售给用户,同时用户也可自由选择售电公司,使得电力交易更加深入市场化。

图表3:新电改后电力产业结构示意图

资料来源:前瞻产业研究院整理

对于企业来说,有几类公司将会受益:首先是能够参与到售电侧放开的企业,这包含参与存量售电与新进新增售电,其中现存的地方能源平台将在售电领域具备天然优势,有望受益,同时长期从事配电业务且接近用户的企业有望成为新进入者;其次节能服务公司也可以成为新的售电主体,从而直接受益;第三是配电端设备商,无论售电是否从电网直接剥离,售电侧的放开都会加大配电领域投资的需求,多元化的售电主体的竞争会对配网提出更高要求。

图表4:新电改下进入售电行业公司特征

资料来源:前瞻产业研究院整理

新电改投资趋势分析

首先,市场化改革之后,水电弹性大。在“输配以外的经营性电价放开,售电业务放开”影响下,水电企业无论通过大用户直购电,还是设立售电公司销售电力,都将获得市场化的合理电价,相较于当前,平均电价水平将逐步提升。尽管对于国家水权政策的落实、水资源费征收逐渐规范化并提高标准的担忧,可能在一定程度上削弱水电价格提高的正面影响,但市场化改革带给水电历史性的压抑释放必将提振水电企业的盈利水平和投资回报。

其次,新电改开启能源互联网时代。能源互联网作为第三次工业革命的核心概念,不仅仅是单纯的能源+互联网,它的核心是互联网思维,是以用户为中心的分散式合作共享精神。在原本电力体制下市场化作用无法得到发挥,电价形成机制不顺,交易平台不完善,在这种情况下根本无从谈起用户端的互动参与,只有配售电侧放开及交易系统独立后能源互联网才有实现的可能。

第三,售电牌照放开,孕育新商业模式。售电牌照放开,开启万亿市场,用户侧孕育新商业模式。本次新电改最大的亮点之一就是新增售电的放开。用户侧放开后将孕育多种新商业模式,能源和信息的流动从单向转向双向,系统运行从B2C转向C2C。

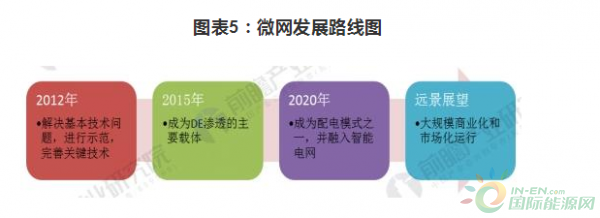

最后,微网建设迎来新机遇,储能的春天来临。目前,影响分布式发电技术发展的关键问题并不是分布式发电本身的技术问题,而是其并网后带来的电网运行问题。但而目前微电网技术研究还处于起步阶段,仅可以实现简单微电网的设计与运行,只有一些微电网试点工程建成投运,还没有进行大规模推广。作为能源互联网的核心基本单元,在体制改革打破桎梏后微网的发展有望提速。

图表5:微网发展路线图

资料来源:前瞻产业研究院整理

此外,电力储能作为储能的应用分支,市场空间巨大、发展阶段初级,具备极大想象空间。从配套发展角度,随着新兴能源、分布式能源、用电需求增加,电力储能发展势在必行。储能市场未能迟迟启动,根源在于成本太高、经济效益不强。如果储能补贴政策能加码,有望引发一波主题投资行情。

以上数据及分析均来自于前瞻产业研究院发布的《2018-2023年中国新电改发展模式与投资战略规划分析报告》。